OPDATERING: 23. december. TV2 News inviterede mig ind for at forklare mit syn på aktien med baggrund i indlægget her.

Tesla fortsætter med at falde, og YTD er kursen nu nede med 64%. Konsensus blandt mange investorer og analytikere er, at Tesla nu handles til nogle mere realistiske multipler, og mange ser også at den kan falde yderligere.

Personligt betyder den seneste tids nedtur at mine aktier i Tesla nærmer sig et tab på 3 millioner kr YTD (jeg ejer +1800 aktier i selskabet). Jeg begyndte at købe op i Tesla i 2017, så de er dog stadig 500% i plus.

Flere har spurgt om jeg sælger ud af min portefølje. Det korte svar er, at jeg ikke sælger én eneste aktier, men derimod køber op.

Mine analyser går stik imod den generelle konsensus, og jeg vil vurdere at Tesla har et meget stort upside i vente. Det bygger på bl.a. 4 grunde, som jeg herunder vil gennemgå.

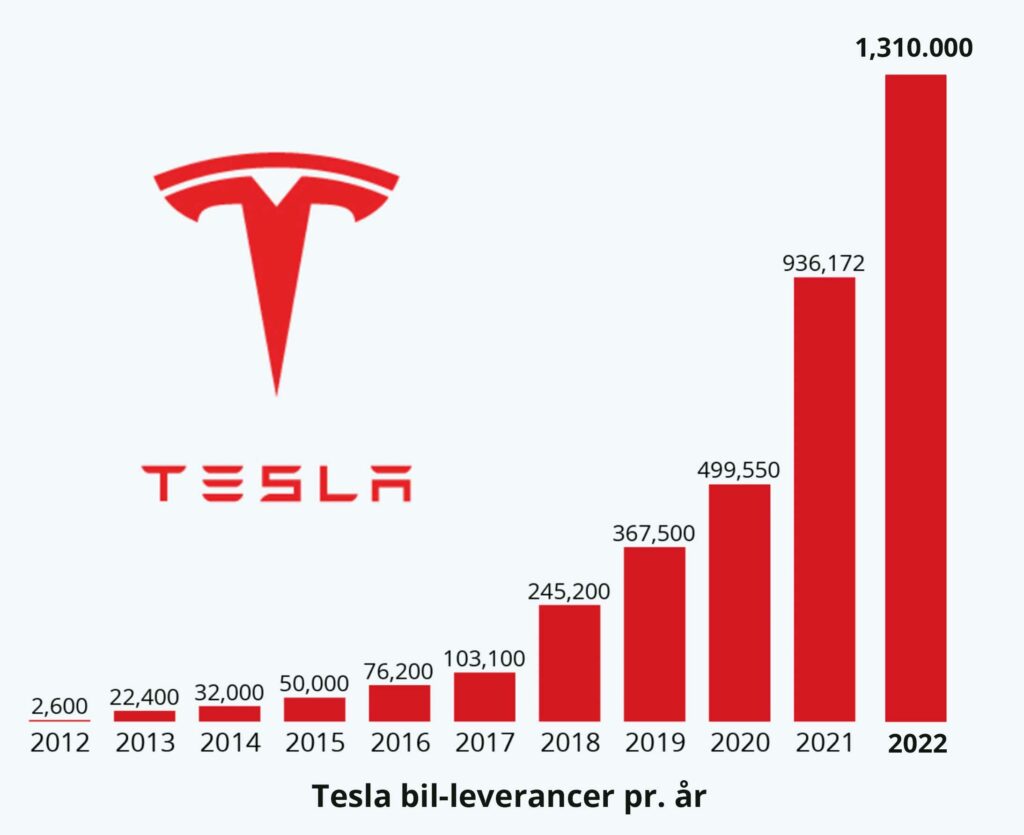

1: Tesla vækster i højt tempo.

Tesla offentliggøres deres produktions- og leveringstal for 4. kvartal i starten af januar. Der er bred konsensus blandt analytikerne på at Tesla vil leverer i omegnen af 420.000-430.000 biler for kvartalet. Såfremt dette lykkes vil Tesla værste med 40-45% YOY. Dette sker altså i et recessionstruet bear market, og må derfor betegnes som en imponerende bedrift. Det sker samtidig i en tid hvor alle legacy-fabrikanterne har stagnerende eller dalende salg.

Man skal i øvrigt huske at Teslas egen guidance på 50% vækst over de kommende år er CAGR-baseret, så helt ok at væksten falder under svære makro-forhold.

Intet tyder på at Teslas efterspørgsel er stagnerende ud fra et enkelt kvartal med under 50% vækst. Tværtimod vil jeg vurdere at efterspørgslen kun vil fortsætte sin eksponentielle stigning herfra. Værd at huske er i øvrigt at Teslas udvikling er sket uden at de har brugt én eneste krone på markedsføring.

Opdatering 6. januar:

Tesla offentligjorde i går deres produktions- og leveringstal: I Q4 producerede de 439.000 biler og leverede 405.000 biler. En YOY stigning fra 2021 på henholdsvis 47% på produktion og 40% på salg.

Hvis man zoomer ud i helikopter-perspektiv og ser udviklingen for Teslas salg over de seneste år, så er det svært ikke at blive imponeret (Tesla leverede i 2015 50.000 biler, og leverede i 2022 1.300.000. En CAGR på 59%). Man skal være stor Tesla-bear for at vende disse tal til et skuffende resultat.

2: Teslas fundamentaler står stærkere end nogensinde før

Alle Teslas fundamentaler vækster i et skyhøjt tempo. Det gælder toplinjen, bundlinjen, EPS, positivt cash flow som alle indtil nu har vækstet med eksponentielle stigninger på +50% YOY. Samtidig har Tesla branchens suverænt bedste profit-marginer (med GAAP).

Men bekymrer den seneste tids fald mig ikke? Ikke spor: man skal huske at et firma ikke er lig sin aktiekurs, og det gør sig især gældende for et højvækst firma som Tesla under en recessionstruet økonomi. Tesla har tradet til nogle høje multipler før de negative makrobevægelser ramte økonomien (+100 P/E i starten af 22), og der er intet at sige til, at de så lider et ekstra fald. Dette fald er samtidig blevet forstørret af Elon Musk, der har udtalt nogle mildt sagt uheldige ting på Twitter. Men dette ændrer altså ikke på fundamentalerne i et firma – og det er altså fundamentalerne, der er motoren, og det, der på langt sigt skubber akitekursen.

Som Benjamin Graham sagde: på kort sigt styres markederne er af følelser, men på lang sigt styres de af objektivet. Lige nu styres det overordnede markeds-sentiment af Tesla af følelser, men på langt vil the intrinsic value blive afspejlet i aktiekursen med udgangspunkt i fundamentalerne.

3: Store teknologiske fordele, der snart vil afspejles i regnskaberne

Også hvis man “kigger dybere end regnskaberne” og kigger på produktet, teknologien og innovationsgraden står Tesla stærkt, og anskuet fra et ingeniørmæssigt standpunkt så har de en række essentielle fordele, som bliver meget svære at indhente for konkurrenterne.

Mange af disse fordele er ikke afspejlet i regnskaberne endnu, men det vil de med god sandsynlighed blive over de kommende år. Her er det værd at nævne deres forspring indenfor selvkørende teknologi, som jeg vurderer er meget stort, og jeg vil gå så langt som at sige at på nuværende tidspunkt er det tæt på umuligt at indhente Tesla.

Nogen gange er man som fundamental analytiker nødt til at erkende, at for firmaer på kanten af teknologiens udvikling, så kan de teknologiske forspring ikke ses i regnskabet med det samme. Jeg plejer at sammenligne det med en meterolog, der kan se at en tornado vil ramme land indenfor nogle dage. Følgerne efter tornadoen kan ikke ses endnu, men på et tidspunkt rammer den.

Denne analogi kan overføres til Tesla, for hvis de reelt bliver de første med et stort forspring, der knækker koden til level 5 selvkørende teknologi, så vender det markedet på hovedet (og så er det først dér, at det for alvor vil kunne ses i fundamentalerne). Det er med stor sandsynlighed det scenarie, jeg forventer vil udspille sig over de kommende år.

4: Teslas vertikale integration.

Tesla er vertikalt integreret og varetager selv en stor del af deres supply chain. Det betyder bl.a. at Tesla selv producerer store dele af bilen in-house og derfor ikke er afhængig af leverandører.

Jo mere Tesla skalerer deres produktion op, jo mere vil dette gavne Tesla. Det er bl.a. grundet den vertikale integration at Tesla har så høje margins. På langt sigt vil det give fordele på disse punkter:

- Opnå højere gross margin pr. bil

- Hurtigere og lettere opskalering af produktion

- Hurtigere produktionstid pr. bil.

- Mindre afhængighed af en kompleks og ofte forsinkende supply chain (man nedbringer antallet af flaskehalse).

- Dyb hardware og software integration, der fx muliggøre selvkørende teknologi.

Tesla står stadig stærkere og stærkere på alle fronter, og dét er som fundamental analytiker det vigtigste faktum at holde fast i. På lang sigt skal aktiekursen nok blive afspejlet af fundamentalerne. Den kan sagtens falde mere på den korte bane, men jeg vil vurdere at Tesla har et meget stort upside i vente indenfor de kommende år (alt afhængigt af længden og dybden af en evt. recession).

Mit price target for Tesla til 2025 kan læses her.

12 Responses

Hej Anders. Du ser ikke de seneste problemer i Kina som et faresignal om at efterspørgslen måske er faldende?

Hej Sigrid. Nej slet ikke. Tesla har sænket priserne i Kina, men det er en helt naturlig udvikling: Der er kommet mere konkurrence fra dygtige konkurrenter (som fx Byd og Nio) og så er det naturligt, at man skærer lidt i sine marginer for at kunne forblive konkurrencedygtige og for at opretholde den eksponentielle vækst. Hvis Tesla mod forventning oplever et stagnerende salg over de kommende kvartaler, så kunne det potentielt være grund til bekymring. Men ud fra mine analyser har jeg stor tillid til at efterspørgslen kun vil fortsætte med at stige herfra.

Tak for et godt skriv. giver lidt ro i maven

Er jeg glad for at høre Kim:)

Jeg er enig i mange af dine pointer, Tesla laver en god bil og det er et atrtaktivt firma. Men for mig gør det stadig ikke at det er et godt køb. VW ligger i en P/E på 5, hvis jeg husker korrekt. Hvorfor skulle Tesla ikke også derned at ligge?

Hej Jim. Jeg kan sagtens forstå din pointe, men det man skal huske på er, at VW (og resten af legacy-faabrikanterne) er stagnerende og endda faldende på stort set alle metrikker. Samtidig har de en massiv gæld på +120.000 milliarder $. Meget tyder altså på at de vil få det svært i den kommende omstilling til el-biler og smart-cars som vi befinder os midt i. Derfor handles den til nogle lave multipler, hvorimod Tesla er et firma i høj vækst over hele linjen, og meget tyder på at de vil erobre store dele af hele bilindustrien over de kommende år. Samtidig er deres marginer utrolig stærke (GAAP gross margin på 25% for q3), de har stort set ingen gæld og 20 milliarder $ cash on hand. Mine estimater peger på at Tesla over de kommende år vil nærme sig en toplinjen og bundlinje, der kommer til at ligge i samme liga som Apple og Microsoft. I øvrigt viser tidligere cases at en kontinuerlig vækst omkring 50% handles til en P/E på 50-100 og det er også i det leje jeg forventer at Teslas P/E vil komme op igen, når makrobevægelserne vender igen.

Du gjorde det super godt i TV2. Altid dejligt med dine nuancerede analyser.

Mange tak Dan!:)

Jeg prøver også at holde mig til fundamentalerne i firmaet og det ser jo som du skriver eksemplarisk ud. Holder du staadig fast i din price target til 2025 på?

Hej Elias,

Ja det gør jeg. Dog har de negative makrobevægelser måske skubbet den tilbage med et år. Men jeg forventer fortsat at vi når derop i 2025-26:)

God analyse. Meget enig

Tak Malek:)